Fino al 31 dicembre 2017 è possibile utilizzare l’eco bonus del 65% per il risparmio energetico. Quali requisiti e quali adempimenti per ottenerlo?

Ultimo aggiornamento 06/01/2017

Per tutte le spese sostenute dal 6 giugno 2013 (data di entrata in vigore del Dl 63/2013) al 31 dicembre 2017, per gli interventi di riqualificazione energetica di edifici già esistenti, spetta una detrazione del 65%. Le spese sostenute precedentemente fruivano, invece, della detrazione del 55%. Dal 1° gennaio 2018 la detrazione sarà del 36%, cioè quella ordinariamente prevista per i lavori di ristrutturazione edilizia.

Per gli interventi su parti comuni di edifici condominiali o che interessino tutte le unità immobiliari di cui si compone il singolo condominio, le spese sostenute dal 6 giugno 2013 fino al 31 dicembre 2017 sono detraibili al 65%.

Per gli interventi effettuati a partire dal 2011 è obbligatorio suddividere la somma spettante in dieci rate annuali di pari importo.

Chi sono i beneficiari dell’eco bonus?

Possono fruire dell’eco bonus 65% per il risparmio energetico tutti i contribuenti residenti e non,  anche se titolari di reddito d’impresa, che possiedono, a qualsiasi titolo, l’immobile oggetto di intervento. In particolare, sono ammessi all’agevolazione:

anche se titolari di reddito d’impresa, che possiedono, a qualsiasi titolo, l’immobile oggetto di intervento. In particolare, sono ammessi all’agevolazione:

- le persone fisiche, compresi gli esercenti arti e professioni.

- inquilini, comodatari e altre figure previste dalla normativa.

- familiari conviventi con il possessore o detentore dell’immobile (per la legge italiana “familiare” viene considerato: il coniuge, i parenti entro il terzo grado e gli affini entro il secondo grado).

- coloro che accedano alla detrazione attraverso un passaggio di proprietà dell’immobile oggetto dell’intervento edilizio in corso o terminato per una successione mortis causa o una compravendita acquisendo anche la fruizione della parte restante del beneficio fiscale.

- i contribuenti che conseguono reddito d’impresa (persone fisiche, società di persone, società di capitali).

- le associazioni tra professionisti.

- gli enti pubblici e privati che non svolgono attività̀ commerciale.

- i titolari di un diritto reale di godimento (proprietario, locatario, usufruttario e tutti gli altri casi previsti dalla legge) sull’immobile oggetto dell’intervento.

IMPORTANTE

- I benefici per la riqualificazione energetica degli immobili spettano solo a chi li utilizza; pertanto per una società non è possibile fruire della detrazione con riferimento ad immobili locati. Ciò vale, anche se la società svolge attività di locazione immobiliare, poiché in questo caso, i fabbricati concessi in affitto rappresentano l’oggetto dell’attività d’impresa, e non beni strumentali.

- Per i familiari conviventi che sostengono le spese e i lavori sono effettuati su immobili strumentali all’attività̀ d’impresa, arte o professione, non é possibile usufruire della detrazione.

- Non possono usufruire dell’agevolazione le imprese di costruzione, ristrutturazione edilizia e vendita, in caso di spese sostenute per interventi di riqualificazione energetica su immobile merce.

- Il beneficio rimane sempre in capo al conduttore o al comodatario qualora dovesse cessare il contratto di locazione o comodato.

Quali sono le opere ammesse, i requisiti dell’immobile e il tetto di spesa massimo?

L’agevolazione fiscale consiste in detrazioni dall’Irpef (Imposta sul reddito delle persone fisiche) o dall’Ires (Imposta sul reddito delle società̀) ed è concessa quando si eseguono interventi che aumentano il livello di efficienza energetica degli edifici esistenti.

L’agevolazione fiscale consiste in detrazioni dall’Irpef (Imposta sul reddito delle persone fisiche) o dall’Ires (Imposta sul reddito delle società̀) ed è concessa quando si eseguono interventi che aumentano il livello di efficienza energetica degli edifici esistenti.

Interventi di sostituzione effettuati per il miglioramento termico dell’edificio e requisiti tecnici dei nuovi prodotti:

- Finestre

- Persiane, Scuri, Tapparelle, e tutti gli elementi accessori che contribuiscono al miglioramento termico con un apporto oscurante e riduzione di dispersione di calore (valido solo se gli elementi oscuranti sono installati insieme alle nuove finestre.)

- Finestre da tetto

- Porte d’ingresso

- Pareti vetrate esterne

- Parquet e pavimenti isolanti

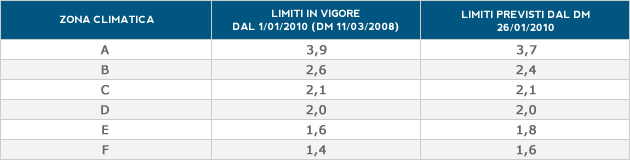

La condizione per fruire dell’agevolazione è che i nuovi prodotti rispettino i requisiti di trasmittanza termica, espressa in W/m2K, indicati in un’apposita tabella in relazione alla zona climatica in cui si trova l’immobile da riqualificare (i valori di trasmittanza devono essere inferiori a quelli limite indicati nella tabella.)

ATTENZIONE

La sostituzione degli infissi, qualora questi siano originariamente già̀ conformi agli indici richiesti, non consente di fruire della detrazione poiché̀ il beneficio è teso ad agevolare gli interventi da cui consegua un risparmio energetico. In questo caso, è necessario quindi che, a seguito dei lavori, tali indici di trasmittanza termica si riducano ulteriormente: il tecnico che redige l’asseverazione deve perciò̀ specificare il valore di trasmittanza originaria del componente su cui si interviene e asseverare che successivamente all’intervento la trasmittanza dei medesimi componenti sia inferiore o uguale ai valori prescritti.

Requisiti degli immobili oggetto dell’intervento:

- unità immobiliari e edifici (o parti di edifici) residenziali esistenti, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali (per l’attività̀ d’impresa o professionale).

- Gli edifici devono essere già̀ dotati di impianto di riscaldamento, presente anche negli ambienti oggetto dell’intervento;

- In caso di ristrutturazione senza demolizione dell’esistente e ampliamento la detrazione spetta solo per le spese riferibili alla parte esistente.

Il tetto di spesa massimo delle opere detraibili é 60.000€ e sarà accessibile per tutti i pagamenti effettuati fino al 31 dicembre 2015.

Aliquota Iva applicabile

Le cessioni di beni e le prestazioni di servizi per la realizzazione degli interventi di riqualificazione energetica degli edifici sono assoggettate all’imposta sul valore aggiunto in base alle aliquote previste per gli interventi di recupero del patrimonio immobiliare come già illustrato per il bonus fiscale 50% per le ristrutturazioni edilizie.

Adempimenti necessari per ottenere la detrazione

LA CERTIFICAZIONE

Per fruire dell’agevolazione fiscale sulle spese energetiche è necessario acquisire i seguenti documenti:

Per fruire dell’agevolazione fiscale sulle spese energetiche è necessario acquisire i seguenti documenti:

- L’asseverazione, che consente di dimostrare che l’intervento realizzato è conforme ai requisiti tecnici richiesti. Questo documento, quando é relativo a interventi di sostituzione di finestre e infissi può̀ essere sostituito da una certificazione dei produttori.

- la scheda informativa relativa agli interventi realizzati, redatta secondo lo schema riportato nell’allegato F dell’enea. La scheda descrittiva dell’intervento di cui all’allegato F può̀ essere compilata anche dall’utente finale. La scheda deve contenere: i dati identificativi del soggetto che ha sostenuto le spese e dell’edificio su cui i lavori sono stati eseguiti, la tipologia di intervento eseguito e il risparmio di energia che né è conseguito, nonché́ il relativo costo, specificando l’importo per le spese professionali, e quello utilizzato per il calcolo della detrazione.

Per fruire dell’agevolazione fiscale sulle spese energetiche non è necessario effettuare alcuna comunicazione preventiva.

I DOCUMENTI DA TRASMETTERE

Entro 90 giorni dalla fine dei lavori occorre trasmettere all’Enea la scheda informativa (allegato F del decreto), relativa agli interventi realizzati.

La data di fine lavori, dalla quale decorre il termine per l’invio della documentazione all’Enea, coincide con il giorno del cosiddetto “collaudo” (e non di effettuazione dei pagamenti). La trasmissione deve avvenire in via telematica, attraverso il sito www.acs.enea.it, ottenendo ricevuta informatica (CPID).

LA COMUNICAZIONE ALL’AGENZIA DELLE ENTRATE

Per gli interventi i cui lavori proseguono oltre il periodo d’imposta (oltre la fine dell’anno per le persone fisiche) é possibile fruire della detrazione anche se non si è in possesso della documentazione finale, poiché́ l’intervento è ancora in corso di realizzazione ed é quindi possibile detrarre le spese sostenute in ciascun periodo d’imposta inviando all’Agenzia delle Entrate una comunicazione (il modello da utilizzare e la guida per la compilazione sono reperibili sul sito web dell’agenzia delle entrate).

La comunicazione deve essere presentata in via telematica (anche mediante intermediari abilitati) entro 90 giorni dal termine del periodo d’imposta nel quale i lavori hanno avuto inizio. Essa serve a comunicare le spese sostenute nei periodi d’imposta precedenti a quello in cui i lavori sono terminati.

Per gli interventi i cui lavori proseguono per più̀ periodi d’imposta, il modello deve essere presentato entro 90 giorni dal termine di ciascun periodo d’imposta in cui sono state sostenute le spese oggetto della comunicazione.

Il modello non va presentato se i lavori sono iniziati e si sono conclusi nel medesimo periodo d’imposta e se nel periodo d’imposta cui la comunicazione si riferisce, non sono state sostenute spese.

PAGAMENTI CON BONIFICI “PARLANTI”

Come per le detrazioni per ristrutturazioni anche il bonus fiscale 65% per il risparmio energetico impone che il pagamento delle spese sostenute deve essere inderogabilmente effettuato tramite bonifico bancario o postale (questo vale solo per le persone fisiche e non per i soggetti titolari di reddito d’impresa) e viene definito “parlante” perché al momento dell’esecuzione devono essere specificate nella causale alcune informazioni necessarie senza le quali non sarebbe possibile fruire del bonus fiscale. Ecco l’elenco

- Riferimento legge 296/2006 e successive modificazioni.

- Codice fiscale del soggetto o dei soggetti che effettuano il pagamento (nel caso in cui le fatture siano intestate a più persone.)

- Partita iva del beneficiario del pagamento

- Riferimento alla fattura (numero e data)

- Codice fiscale del condominio e dell’amministratore (per interventi effettuati su parti condominiali di un edificio)

DOCUMENTI DA CONSERVARE

Per poter fruire del bonus fiscale 65% senza rischiare di incappare in brutte sorprese o addirittura eventuali sanzioni é necessario conservare accuratamente tutti i documenti che potrebbero essere necessari in caso di verifiche o controlli da parte delle autorità:

- Certificazione dei prodotti conformi ai requisiti tecnici richiesti dalla legge.

- Scheda informativa (allegato F) in formato cartaceo, firmata dove indicato

- Ricevuta di corretto invio telematico della pratica sul sito Enea (CPID)

- Copia dei bonifici eseguiti

- Fatture comprovanti le spese sostenute

- Comunicazione preventiva all’ASL (se prevista dall’intervento sostenuto.)

- Consenso da parte del proprietario dell’immobile qualora le opere siano eseguite dal “detentore” (locatario, comodatario, ecc.)

- Delibera assembleare di approvazione esecuzione lavori e tabella millesimale di ripartizione delle spese, quando le opere sono riferite a parti condominiali.

Link correlati

Guida agenzia delle entrate “Le agevolazioni fiscali per il risparmio energetico”

Omnia Serramenti 2017© Riproduzione riservata

Richiedi un Preventivo

Richiedi un Preventivo

REQUISITI DEGLI IMMOBILI : DEVE ESSERE GIA’ DOTATO DI IMPIANTO DI RISCALDAMNTO …. VA BENE ANCHE UNA STUFA A PELLETS ???

Buonasera Silvia, rispondo citando la FAQ n.37 dell’ENEA (http://www.acs.enea.it/faq.pdf) dove si sostiene l’impossibilità di detrarre e si definisce “impianto di riscaldamento”

< < ...si ritiene che un impianto di riscaldamento, per essere considerato tale, debba rispondere alla definizione di cui al punto 14 dell'allegato A al D. Lgs. 192/05, limitatamente alla produzione di energia termica per la climatizzazione invernale, e che qui si riporta: "Impianto termico è un impianto tecnologico destinato alla climatizzazione estiva ed invernale degli ambienti con o senza produzione di acqua calda per usi igienici e sanitari... comprendente eventuali sistemi di produzione, distribuzione e utilizzazione del calore nonché gli organi di regolazione e di controllo; sono compresi negli impianti termici gli impianti individuali di riscaldamento, mentre non sono considerati impianti termici apparecchi quali: stufe, caminetti, apparecchi per il riscaldamento localizzato ad energia radiante; tali apparecchi, se fissi, sono tuttavia assimilati agli impianti termici quando la somma delle potenze nominali del focolare degli apparecchi al servizio della singola unità immobiliare è maggiore o uguale a 15 kW". Infine, anche qualora le precedenti condizioni fossero soddisfatte, occorre ricordare che il prerequisito per accedere alle detrazioni è sempre il conseguimento di un risparmio energetico e che questo è difficile da raggiungere nella dismissione di impianti a biomassa in quanto questa è considerata fonte fossile solo al 30% >>

grazie

finalmente una risposta chiara. buon lavoro

Quindi se in baita ho riscaldamento a pallet con 2 stufe totale kw 18 kw installate fisse (nella canna fumaria ) secondo il vostro parere posso cambiare gli infissi con il 65% oppure no?

Grazie Alda

Ci sono alcune risoluzioni dell’enea a proposito, poichè la stufa a pallet non è considerata valida come impianto di riscaldamento esistente ai fini della sostituzione degli infissi e del conseguente utilizzo del bonus fiscale per il risparmio energetico.

Salve,

sto per acquistare una stufa a pellet che sostituirà il bombolone a gpl in uso nella mia abitazione (non ho altre alternative nella mia zona non servita da alcuna rete). Posso usufruire di detrazione? Se si, in che forma? Grazie

Buongiorno,

è possibile usufruire della detrazione 65% per il risparmio energetico, tuttavia la nuova stufa deve avere i requisiti citati nell’art 1 del DM 11 Marzo 2008

“a) avere un rendimento utile nominale minimo conforme alla classe 3 di cui alla norma Europea UNI-EN 303-5;

b) rispettare i limiti di emissione di cui all’allegato IX alla parte quinta del decreto legislativo 3 aprile 2006, n. 152, e successive modifiche e integrazioni, ovvero i piu’ restrittivi limiti fissati da norme regionali, ove presenti;

c) utilizzare biomasse combustibili ricadenti fra quelle ammissibili ai sensi dell’allegato X alla parte quinta del medesimo decreto legislativo 3 aprile 2006, n. 152, e successive

modifiche e integrazioni.”

Buongiorno, sono un privato, vorrei sapere se sostituendo le sole tapparelle si ha diritto all’ecobonus 65% perchè i miei genitori hanno una casa a 3 piani e vorrebbero cambiare le vecchie tapparelle, mentre le finestre sarebbero ancora in buono stato. NB: oltretutto, una volta sostituite, avrebbero pensato di donare a me 1 appartamento di questi, ma io non vi risiedo (vivo a 20 km). Quindi, non usufruendo più loro del 3° piano, potrebbero continuare a portare in detrazione la rata di ecobonus ? Non avendo io un reddito per beneficiarne, lo si può fare sulla dichiaraz. di mio marito?

Grazie, saluti.

Buongiorno,

purtroppo sostituendo solo le tapparelle non si ha diritto a nessuna detrazione. Nella FAQ 31 dell’ENEA (http://www.acs.enea.it/faq.pdf) viene chiarito questo aspetto spiegando che “la sostituzione degli elementi oscuranti è detraibile solo se effettuata contestualmente alla sostituzione degli infissi”.

Mi riallaccio a questo argomento e vorrei sapere se ad oggi è cambiato qualcosa. Da quello che ho capito nel 2015 è possibile detrarre le tapparelle anche senza dover sostituire le finestre. Giusto? Che documenti devo richiedere al fornitore? Grazie

Buongiorno per quanto riguarda il risparmio energetico non è cambiato niente. Per la procedura da seguire invece non è stato ancora chiarito niente. L’importante per il momento è fare i pagamenti con i bonifici parlanti per il 65% e per la pratica eventualmente ci sono 90 gg. dalla fine dei lavori.

Buon giorno

un mio cliente (privato) sostituisce due porte in fondi commerciali (no di pertinenza all’abitazione principale) non ha diritto alla detrazione del 50% x ristrutturazione edilizia ? ! ? ma gode dell’iva agevolata al 10% ?? (le porte attuali sono in legno quelle nuove saranno in alluminio ) grazie…..

Buongiorno,

sia la detrazione 50% che l’iva agevolata 10% dipendono dal tipo di intervento edilizio che il suo cliente sta effettuando. La sostituzione di infissi con cambio di materiale rispetto all’esistente rientrerebbe in un intervento di manutenzione straordinaria, e ciò implicherebbe la necessità di autorizzazione comunale come ad esempio scia (verificare cosa prevede il regolamento edilizio del comune di residenza del suo cliente) e renderebbe fruibile però sia il bonus fiscale 50% che la possibilità di applicare l’aliquota in parte al 10% e al 21%. Per approfondire e chiarire la questione consigliamo comunque la lettura del nostro articolo su “Bonus 50% e aliquote iva da applicare” https://stardung.com/bonus-fiscale-50-per-ristrutturazioni/

Buonasera. Sto per ristrutturare casa e seguirà i lavori una impresa edile. Gli infissi saranno sostituiti da nuovi in pvc doppio vetro e saranno detraibili al 65%. Mi chiedevo se, acquistando le tapparelle per conto mio e installandole in fai da te (vorrei acquistare tapparelle coibentate in acciaio antintrusione ) ho comunque diritto alla detrazione o se invece sia necessario acquistarle e farle anche montare dalla stessa ditta degli infissi. Chiedo questo perché gli installatori chiedono circa 100€/mq mentre ho trovato prodotti da 45€/mq che potrei installare da solo. Tutto questo perché data la mole di lavoro e impegno economico già alto che dovremo affrontare, si tratterebbe di sborsare nell’immediato un’ulteriore cifra più alta anche se la porto in detrazione ugualmente..invece così facendo avrei la possibilità di spendere meno subito e portarla in detrazione comunque..cosa mi consigliate?

Buongiorno, lei può acquistare tranquillamente le tapparelle da un’azienda (installandole per conto proprio) e le finestre da un’altra. Ai fini del 65%, l’unica cosa importante è quella di inviare telematicamente all’enea la pratica per la detrazione fiscale nei tempi prestabiliti (entro 90 giorni dalla fine dei lavori). Ovviamente tenga presente che il prezzo che gli hanno prospettato gli installatori per le tapparelle è sicuramente maggiore perchè comprenderà anche la manodopera, il trasporto e il rilievo misure esecutivo. A conti fatti se considerasse un costo il tempo che dovrà dedicare all’installazione delle tapparelle nella sua abitazione, e il rischio di errore nella scelta e nell’ordine di accessori vari, probabilmente l’opzione chiavi in mano potrebbe sembrare successivamente forse più conveniente. Noi consigliamo sempre di rivolgersi a personale esperto e qualificato, che sia in grado di garantire l’installazione e i prodotti installati.

F.C.

Buongiorno, Sono in fase di sostituzione degli infissi vecchi in legno con altri a risparmio energetico e persiane blindate.

Ho informato la ditta fornitrice che usufruirò della detrazione del 65 % (riservato al risparmio energetico).

Vorrei sapere se l’ IVA applicabile potrà essere al 10 %.

Grazie

Buongiorno,

vorrei sostituire solo i vetri (al momento ho quelli semplici) e non gli infissi. I vetri ovviamente conformi alle leggi vigenti in materia di risparmio energetico (certificati dal vetraio). Avrei comunque diritto alla detrazione del 65%?

Grazie.

Buongiorno, per poter detrarre l’intervento non è sufficiente la certificazione dei soli vetri ma è necessaria la certificazione delle prestazioni della finestra completa di vetro e telaio, e la trasmittanza dell’infisso deve essere inferiore ai valori minimi richiesti dalla legge in base alla zona di residenza. Questa certificazione generalmente viene rilasciata dal produttore degli infissi.

Buongiorno,

ho acquistato un immobile nel quale al momento della stipula dell’atto di compravendita erano ancora in corso dei lavori per la riqualificazione energetica. I lavori erano già stati fatturati e pagati dal venditore ma la fine dei lavori e il collaudo delle opere sono avvenuti successivamente quando io ero già proprietario dell’immobile.

L’agenzia delle Entrate già prevede che il diritto alle detrazioni si possa trasferire al nuovo proprietario, ma specifica che questo vale “durante il periodo di godimento dell’agevolazione”. Nel mio caso il vecchio proprietario non poteva ancora godere dell’agevolazione in quanto i lavori non erano ancora stati ultimati e collaudati. Per questo motivo sarò io, nuovo proprietario dell’immobile, ad inoltrare la richiesta all’Enea a mio nome. Il mio dubbio è relativo alla possibile incongruenza che l’Agenzia delle Entrate potrebbe rilevare dal momento che i pagamenti sono stati fatti da un soggetto che non ha mai fatto richiesta di agevolazioni fiscali.

Ritengo di aver diritto a richiedere le agevolazioni e per questo chiesi che nell’atto di trasferimento della proprietà dell’immobile venisse esplicitato che erano in corso lavori di riqualificazione energetica e che il venditore cedeva il diritto alle agevolazioni fiscali all’acquirente. Nel prezzo stabilito per la compravendita naturalmente si era tenuto conto anche di questi lavori per cui, anche se in maniera non del tutto esplicita, acquistando l’immobile ho anche rimborsato le spese al venditore. Ma questo viene esplicitato solo nel contratto preliminare in cui il proprietario si impegnava ad effettuare dei lavori prima della vendita. Si tratta però di una scrittura privata che non è stata registrata.

Temo che questo possa non bastare e vorrei evitare che possano sorgere problemi in futuro.

Come dovrei comportarmi?

Buongiorno la sua domanda affronta un tema molto importante. Purtroppo la normativa in merito a volte è molto incongruente ed è meglio in questi casi interrogare direttamente agenzia delle entrate (che gestisce la situazione a livello fiscale) e Enea (che gestisce la parte tecnica). Io le consiglio di contattare l’enea tramite contatto online al sito http://ticketing-finanziaria.enea.it/ o al numero telefonico 06 82888725. Le lascio anche il numero della agenzia delle entrate che potrebbe dare chiarimenti in merito alla sua esigenza particolare 848.800444.

Buon giorno,

nell’ambito di pratica aperta di manutenzione straordinaria per miglioramento efficienza energetica di mia privata abitazione volevo sostituire i soli vetri su telai in ottimo stato con vetri gas argon del quale ing. mi farà asseverazione per il limite trasmittanza e quindi 65%.

Vorrei capire se questi siano beni significativi o meno visto che non riguardano tutto l’infisso anche per il regime iva in quanto il produttore se no mi farebbe firmare autocertificazione iva al 10 % secondo art. 7 legge 488/99 per manutenzione straordinaria valido anche per miglioramento efficienza energetica.

grazie

Buonasera Andrea,

anche se i materiali rientrassero tra i beni significativi, la manodopera per installare i nuovi vetri sulle vecchie finestre sicuramente sarà maggiore del costo dei vetri, rendendo così l’iva al 10% per il totale dell’acquisto.

grazie , ma è obbligatorio indicare i 2 ai fini detrazione?

Buongiorno, vorrei se fosse possibile un chiarimento; nel compilare l’allegato F della domanda dell’enea al punto 14) costo dell’intervento di qualificazione energetica al netto delle spese professionali, devo indicare l’importo totale iva compresa della fattura? Al punto successivo costo spese professionali cosa invece devo indicare?

Faccio presente che la fattura viene indicato al massimo la manodopera pari al 50% dei lavori totali?

Devo indicare 0 come spese di manodopera o ripartire al 50 % il costo della fattura?

grazie

Buonasera, al punto 14 va scritto l’importo totale dell’ordine iva compresa. Le spese professionali sono relative a spese di professionisti che possono essere detratte. Nel caso che non ci siano quindi spese professionali, l’importo deve rimanere 0€. Per la compilazione dell’allegato f è ininfluente come sono ripartiti i costi in fattura essendo totalmente detraibile l’importo dell’ordine sostenuto ( a patto che i prodotti acquistati siano tutti detraibili e ne abbiano i requisiti tecnici). Cordiali Saluti

Buongiorno,

chiedo una delucidazione:

posso sostituire le finestre del mio appartamento situato in un condominio e usufruire del 65%? E l’Iva sarà al 10% per l’acquisto con installazione?

O devono sostituirli anche tutti gli altri proprietari?

Grazie

Salve, la sostituzione degli infissi del suo appartamento non vincola assolutamente gli altri condomini. Se acquisterà infissi che rispettano i valori termici imposti dalla normativa per la sua fascia climatica (vedi tabella nell’articolo) potrà sicuramente usufruire del bonus 65%. Per quanto riguarda l’iva dipende dal tipo di intervento edilizio. Se deve effettuare una semplice sostituzione di infissi sarà applicata l’iva al 22% se invece sta effettuando una ristrutturazione edilizia potrà essere applicata un’iva agevolata al 10%.

Non capisco solo una cosa, ho eseguito i lavori con una sola impresa senza comunicazione preventiva asl (non ho ancora dichiarato il fine lavori). Ora devo “sostituire” gli infissi vecchi esistenti con quelli nuovi e certificati usufruendo del 65% del risparmio energetico con altra ditta. Non necessito o necessitavo della comunicazione preventiva ASL giusto ?? Devo solo sostituire gli infissi e successivamente la caldaia con altra ditta. Centra qualcosa con comunicazione sopra descritta?

In questo caso non è necessaria la comunicazione preventiva all’ASL.

Ma se vengono fatti più pagamenti la detrazione del 65% (infissi+tapparelle) vale sull’intero importo bonificato anche se in più tranche?

i pagamenti possono essere anche molteplici a patto che rispettino i requisiti previsti dalla legge.

salve!!

sono un serramentista , mi ritrovo con la pratica inviata all’ENEA e il bonifico dal cliente con data valuta l’ho stesso giorno….mi chiedevo se puo’ essere causa di annullamento pratica……..

buonasera, l’unica data che fa fede per l’invio della pratica all’enea è la conclusione dei lavori e il relativo collaudo che può coincidere anche con la data dell’ultimo pagamento.

Buongiorno,

mi ricollego al quesito, per un chiarimento…

Se sostituisco interamente i serramenti (quindi cassonetto, telaio, controtelaio…) necessariamente rovinerò anche le piastrelle del bagno.

In questo caso, pavimenti e rivestimenti sono detraibili?

n.b. effettuerei i lavori in economia.

Grazie

Detraibili sarebbero le opere murarie per poter installare gli infissi, allargare ai pavimenti e ai rivestimenti mi sembra eccessivo.

Buongiorno,

chiedo se possibile chiarirmi un dubbio: abito in una palazzina di 6 unità sulla quale è in corso il rifacimento della facciata con il sistema a cappotto. Contestualmente alcuni condomini stanno sostituendo le vecchie tapparelle in plastica con quelle in alluminio alta densità. Le detrazioni fiscali per i due interventi sono cumulabili anche se sono stati fatti da due aziende diverse ? Spiego meglio per quanto riguarda la procedura per ottenere la detrazione fiscale sulle parti comuni, pratica ENEA, è compito del tecnico dell’impresa che sta effettuando i lavori, il quale rilascerà ad ogni singolo condomino , in base ai millesimi di proprietà, la documentazione da presentare al CAF l’anno prossimo, mentre per la sosituzione delle schermature solari spetta ad ogni singolo condominio inserire i dati online nel sito ENEA (allegato F comma 345c). Oppure una detrazione fiscale esclude l’altra ?

Secondo la normativa non è possibile detrarre più volte il solito prodotto in quanto l’apporto del miglioramento energetico non è cumulabile.